・中小型株ETFでおすすめのETFないのかな?

・中小型株ETFのVXFの詳細が知りたい

そのような疑問をお持ちの方へ、丁寧に解説する記事となります。

この記事を読んでいただければ、

米国の中小型株ETFのVXFについて知ることができて、

ポートフォリオの一部としてVXFを投資すべき理由が分かります。

合わせて、小型株指数ラッセル2000との比較解説をします。

VXFとは

VXF(バンガード・米国エクステンデッド・マーケットETF)とは、

S&Pコンプリーション指数という

米国株市場の中型株および小型株のベンチマーク指数に連動することを目指すETFです。

このS&Pコンプリーション指数は、

大型株を対象とするS&P500を補完するために、スタンダード・アンド・プアーズが開発したETFになります。

VXFの基本情報 (S&P500との比較)

S&P500と連動するVOOと比較して、VXFの基本情報を説明していきます。

1口(1株)は、$174と比較的安く買いやすいETFです。

経費率は、VOOに若干劣るものの、0.06%と安いです。

さすがのバンガード社運用のETFです!

配当利回りが、VOOに若干劣ることを加味しても、

過去リターンは、VXFがVOOを大きく上回っております。

| VXF | VOO (S&P500) |

|

| 1口の 株価 |

$174 | $352 |

| 経費率 | 0.06% | 0.03% |

| 組入銘柄 | 3316 | 500 |

| 配当 利回り |

1.03% | 1.57% |

| 1年 年率 リターン |

53.6% | 39.9% |

| 3年 年率 リターン |

15.1% | 12.0% |

| 5年 年率 リターン |

16.5% | 14.0% |

上記は、2021/3/7時点の情報になります。

VXFのセクター比率

VXFのセクター比率は、下記のようになっています。

S&P500と同様に、

上位1,2位は、情報技術セクター、ヘルスケアとなっています。

| セクター | VXF 比率 |

S&P500 比率 |

|

| 1 | 情報技術 | 24.3% | 24.2% |

| 2 | ヘルスケア | 16.8% | 13.6% |

| 3 | 資本財 | 13.1% | 8.8% |

| 4 | 金融 | 12.6% | 13.5% |

| 5 | 一般消費財 | 11.7% | 12.5% |

| 6 | 不動産 | 6.3% | 2.4% |

| 7 | 通信 | 5.8% | 10.8% |

| 8 | 素材 | 3.3% | 2.3% |

| 9 | 生活必需品 | 2.7% | 7.0% |

| 10 | 公益 | 1.9% | 2.8% |

| 11 | エネルギー | 1.9% | 2.3% |

上記は、2021/3/1時点の情報になります。

VXFの構成銘柄

VXFの構成銘柄は、下記のようになっています。

S&P500は、上位10社で27%を占めているのに対して、

VXFは、上位10社で8%と小さく、分散されていることがわかります。

ちなみに、VXFの組入銘柄は、S&P500と同じ銘柄は入っておりません。

| 銘柄 | ティッカー シンボル |

比率 |

| ブラックストーン | BX | 1.2% |

| ブロック | SQ | 1.0% |

| スノーフレーク | SNOW | 0.9% |

| ウーバー テクノロジーズ |

UBER | 0.7% |

| マーベル テクノロジーズ |

MRVL | 0.7% |

| エアービー アンドビー |

ABNB | 0.7% |

| ルルレモン アスレティカ |

LULU | 0.7% |

| パロアルト ネットワークス |

PANW | 0.6% |

| ワークデイ | WDAY | 0.6% |

| スナップ | SNAP | 0.6% |

上記は、2022/1/2時点の情報になります。

S&P500(SPX)との比較

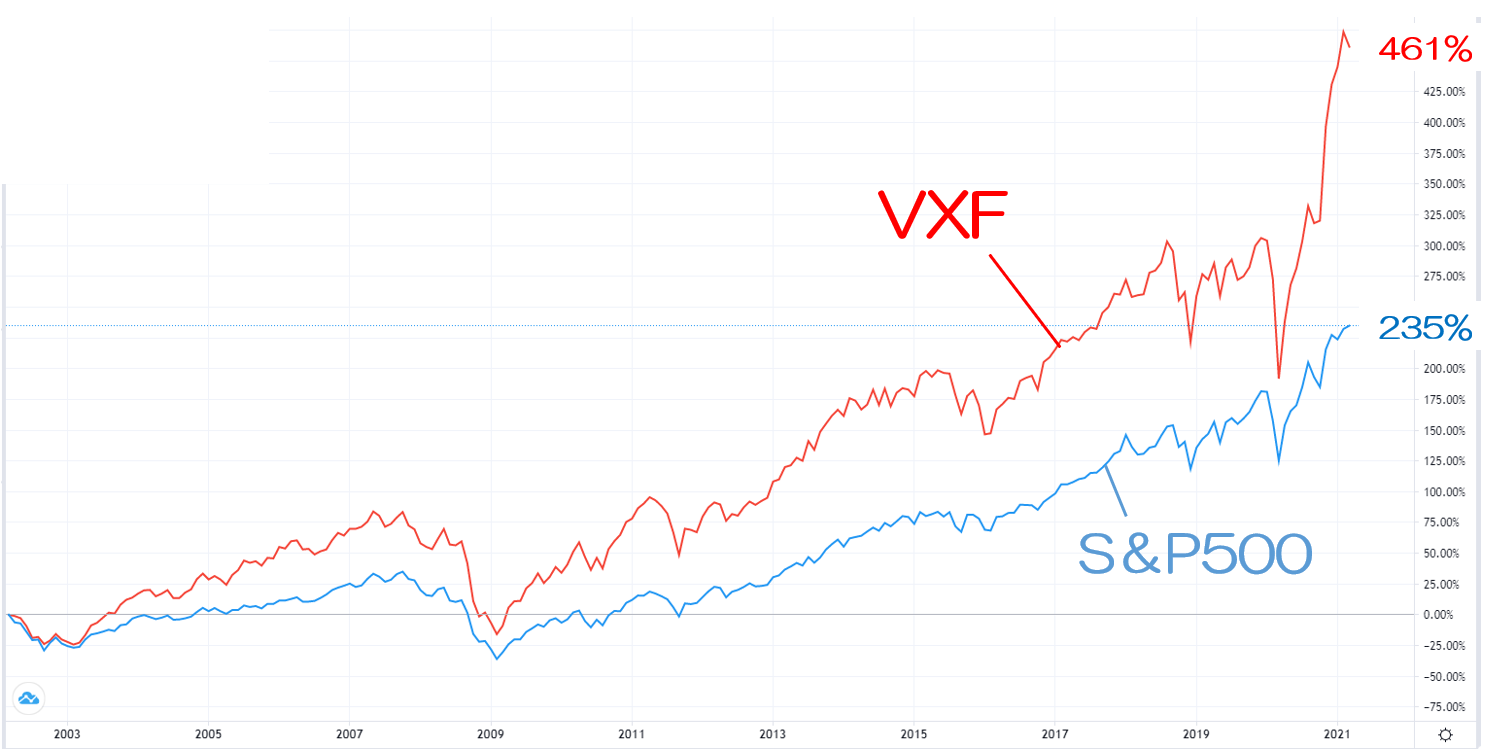

2002~2021年の19年間の中長期リターンを比較すると、

S&P500が3.35倍(年率リターン6.6%)なのに対して、

VXFは5.61倍(年率リターン9.5%)です。

VXF凄すぎです!

ラッセル2000(IWM)との比較

ラッセル2000は、米国株時価総額1001~3000位の小型株指数になります。

一方、VXFのベンチマークであるS&Pコンプリーション指数は、

明確な時価総額順位では決まっておりませんが、

501~4000位くらいの中小型株指数になります。

2002~2021年の19年間の中長期リターンを比較すると、

ラッセル2000と連動するIWMは、4.36倍(年率リターン8.0%)なのに対して、

VXFは5.61倍(年率リターン9.5%)です。

またしても、VXFの勝ちです!

中型株が含まれているかどうかの差だと思います。

中型株の成長銘柄が、S&P500(大型株)に組み入れられるかもしれない状況になると、

期待感から、株価が急上昇するのです。

この近年の代表例が、テスラです。

当時のテスラのような

中型の成長銘柄は、VXFのなかでも大きな寄与率を占めており、リターンを押し上げるのです。

また、中型株→S&P500(大型株)に組み込まれた後は、

期待感がなくなることで、上がりすぎた株価が低迷する傾向にあります。

その要因もあり、S&P500はリターンが押し下げられてしまうと言われています。

引用:ジェレミー・シーゲル 「株式投資の未来」

VXFに投資するメリット

ここからは、VXFに投資するメリット2つについて説明しています。

①規模の分散ができる

S&P500に連動するETF(VOO,SPX)や、投資信託(eMAXIS Slim米国株式)に投資している場合、大型株へ集中投資していることになります。

「私は全世界株式インデックス(VTなど)に投資しているから大丈夫なはず」

と思われているかもしませんね。

全世界株式インデックス(MSCI・オール・カントリー・ワールド・インデックスなど)は、

時価総額が大きな企業の組入比率が大きくなる時価総額加重平均で算出されているため、

大部分が大型株へ投資していることになります。

つまり、S&P500にしろ、全世界株式インデックスにしろ、規模の分散が不足しているのです。

そのため、

中小型株を補完できるVXFを、ポートフォリオの一部(最大20%程度)に組み込むことで、規模の分散になるのです。

②S&P500を上回るリターンが期待できる

前述のとおり、

S&P500が3.35倍(年率リターン6.6%)なのに対して、

VXFは5.61倍(年率リターン9.5%)です。

一般的に分散とは、リスクを下げるだけでなく、リターンも押し下げてしまうものですが、VXFをポートフォリオの一部(最大20%程度)に組み込むことで、リターンを押し上げることも期待できるのです。

まとめ

いかがでしょうか?

中小型株ETFのVXFについて、知識が深まったでしょうか。

まとめますと、

VXFをポートフォリオの一部(最大20%程度)に組み込むことで、

①規模の分散になる

②S&P500のみよりリターンを押し上げることが期待できる

のです!

ツイッターもやっておりますので、フォローいただけるとうれしいです!

中小型株VXFのほかに、おすすめ米国ETFとして、

半導体分野SMH、長期米国債券TLTがあります。

下記の記事で、ぜひ学んでいただければと思います。